Indhold

Dette afsnit gennemgår betingelserne for at yde et skattefrit tilskud omfattet af SEL § 31 D.

Afsnittet indeholder:

- Regel

- Koncernforbindelse mv. - SEL § 31 D, stk. 1 og 4

- Udbytte er ikke omfattet - SEL § 31 D, stk. 2

- Tilskudsyderen har ikke fradrag - SEL § 31 D, stk. 3

- Undtagelser, investeringsselskaber og mellemholdingselskaber - SEL § 31 D, stk. 4 og 6.

Regel

Et selskab kan modtage et skattefrit tilskud fra et koncernforbundet selskab, hvis betingelserne herfor er opfyldt.

Bestemmelsen i SEL § 31 D er en undtagelse til den generelle regel om skattepligt for tilskud. Ydes et tilskud efter reglen i SEL § 31 D, medfører det, at modtageren er skattefri af tilskuddet, og at yderen ikke kan få fradrag for tilskuddet.

Koncernforbindelse mv. - SEL § 31 D, stk. 1 og 4

For at et tilskud kan anses for skattefrit, skal følgende betingelser alle være opfyldt:

- Tilskuddet er ydet af et koncernforbundet selskab efter definitionen i SEL § 31 C. Se SEL § 31 D, stk. 1, 1. pkt.

- Tilskudsyderen og -modtageren sambeskattes efter reglerne om national sambeskatning i SEL § 31, eller enten er eller ville kunne sambeskattes efter reglerne om international sambeskatning i SEL § 31 A. Se SEL § 31 D, stk. 4.

- Tilskudsyderen er direkte eller indirekte moderselskab for tilskudsmodtageren, eller

- tilskudsyderen og -modtageren er søsterselskaber og har fælles direkte eller indirekte moderselskab. Se SEL § 31 D, stk. 1, 2. pkt.

Ved tilskud mellem søsterselskaber er det desuden en betingelse, at det fælles moderselskab kan modtage skattefrit udbytte fra tilskudsyderen. Hvis det fælles moderselskab kun ejer tilskudsyderen indirekte, skal betingelserne være opfyldt i hvert ejerled.

Ved koncernforbundne selskaber efter SEL § 31 C forstås selskaber, der har bestemmende indflydelse over et andet selskab, typisk ved at have flertallet af stemmerettighederne. Afgrænsningen giver ikke problemer ved danske selskaber, da koncerndefinitionen i SEL § 31 C både bruges til at afgrænse, hvilke selskaber der skal national sambeskattes, og mellem hvilke selskaber der kan ydes skattefri tilskud.

Bemærk

En fond kan ikke indgå en sambeskatning, og et tilskud fra en fond vil derfor være skattepligtigt.

Det er ikke en betingelse for at yde og modtage skattefri tilskud, at tilskudsyderen er direkte moderselskab til tilskudsmodtageren. Også ved indirekte ejerskab kan der ydes skattefri tilskud. Består en koncern af moderselskabet A, der ejer datterselskabet B, der igen ejer datterselskabet C, kan moderselskabet A yde et skattefrit tilskud til datterdatterselskabet C.

Som udgangspunkt er koncerndefinitionen i SEL § 31 C også gældende for kredsen af eventuelt internationalt sambeskattede selskaber og dermed identisk med kredsen af selskaber, der kan yde og modtage skattefri tilskud. Dog er der indsat nogle værnsregler ved tilskud mellem søsterselskaber. Se afsnit C.D.2.4.3.3.3 om disse regler.

Indirekte beskatning

SEL § 31 D hindrer kun, at selve tilskuddet beskattes hos det modtagende selskab. Derimod kan et skattefrit tilskud godt medføre, at der sker en indirekte beskatning hos en aktionær, fordi tilskuddet bliver anset for at være en formueoverførsel fra en aktionær til en anden. Se eksempel.

Eksempel

Holdingselskab F og Driftsselskab er sambeskattet og Holdingselskab F kan dermed yde et skattefrit tilskud efter SEL § 31 D. Hvis det ydede tilskud reelt anses for at være en formueoverførsel fra faren til sønnen, bliver konsekvensen, at faren udbyttebeskattes, og sønnen skal betale gaveafgift. Sønnen får til gengæld forhøjet sin anskaffelsessum for aktierne tilsvarende.

Skatteministeren har i lovforslag L110, Folketingssamling 2006/2007, svaret på spørgsmål 24 vedrørende ovenstående problemstilling.

Se også

Se også afsnit

- C.D.2.4.3.3.3 om værnsregler og forholdet til udlandet, for en yderligere gennemgang af reglerne om skattefrit tilskud mellem søsterselskaber

- C.D.3.1.2.2 om koncernforbindelse.

Udbytte er ikke omfattet - SEL § 31 D, stk. 2

Reglen om skattefri tilskud omfatter ikke udbytteudlodninger, hverken deklarerede eller maskerede udbytter. Udbytter omfatter som udgangspunkt alt, hvad der udloddes fra et selskab til aktionærerne. Se LL § 16A, stk. 1. Hvis det selskab, der modtager tilskuddet, ejer aktier i det selskab, der yder tilskuddet, er der tale om udbytte. Udbyttet vil derfor være omfattet af LL §§ 16 A, 16 B og SEL § 13.

Er der tale om udbytter fra koncern- eller datterselskabsaktier omfattet af ABL §§ 4A og 4B, er udbyttet som udgangspunkt skattefrit for modtageren. Det fremgår af SEL § 13, stk. 1, nr. 2.

Bemærk

Har datterselskabet fradrag for udbyttebetalingen og frafaldes eller nedsættes beskatningen ikke efter direktiv 2011/96/EU (moder/datterselskabsdirektivet), er det udbyttemodtagende selskab ikke skattefri af udbyttet. Se SEL § 13, stk. 1, nr. 2, 3 og 4 pkt.

Se også

Se afsnit C.B.3.4 og C.D.2.4.3.2 om, hvordan udbytte beskattes hos selskaber.

Tilskudsyderen har ikke fradrag - SEL § 31 D, stk. 3

Ydes et tilskud til koncernforbundne selskaber efter SEL § 31 D, kan tilskudsyderen ikke få fradrag for tilskuddet.

Er tilskudsmodtageren efter udenlandske skatteregler skattepligtig af det modtagne tilskud, medfører det ikke, at tilskuddet bliver fradragsberettiget for tilskudsyderen. Der kan derfor aldrig opnås fradrag for et tilskud, der er omfattet af SEL § 31 D.

Se også

Se også afsnit C.D.2.4.3.3.3 "Værnsregler og forholdet til udlandet" om en situation, hvor et modtaget tilskud bliver skattepligtigt, hvis et udenlandsk koncernforbundet selskab har fradrag.

Undtagelser, investeringsselskaber og mellemholdingselskaber - SEL § 31 D, stk. 4 og 6

Et investeringsselskab som defineret i ABL § 19 kan ikke yde et skattefrit tilskud. Se SEL § 31 D, stk. 4, 2. pkt.

Et mellemholdingselskab er ikke skattepligtig af beløb, der anses for modtaget af aktionærerne efter ABL § 4 A, stk. 3, eller ABL § 4 B, stk. 2, selvom beløbet bliver i mellemholdingselskabet og ikke udloddes til aktionærerne. Se SEL § 31 D, stk. 6.

Efter ABL § 4 B, stk. 2, anses selskabsaktionærer for at eje aktierne i underliggende datterselskaber direkte, hvis en række betingelser er opfyldt.

En af betingelserne er, at selskabsaktionærerne kan modtage skattefrie udbytter fra det umiddelbart underliggende mellemholdingselskab, men ikke ville kunne modtage skattefrie udbytter fra det underliggende datterselskab.

Bestemmelsen medfører, at selskabsaktionæren skal anses for at modtage udbytter udloddet fra datterselskabet direkte og skal anses for at have afstået aktierne i datterselskabet direkte, hvis mellemholdingselskabet sælger aktierne. Selskabsaktionæren beskattes derfor på baggrund af en fiktion om, at aktierne ejes direkte. Se eksempel.

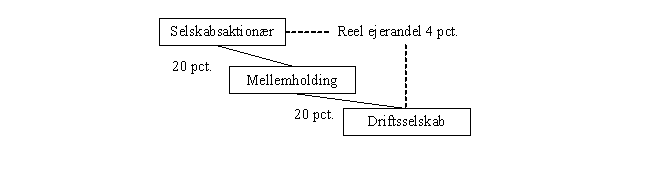

Eksempel

Selskabsaktionæren ejer 20 pct. af mellemholdingselskabet, som ejer 20 pct. af driftsselskabet. Selskabsaktionæren skal anses for at eje 4 pct. af aktiekapitalen i driftsselskabet direkte. Hvis mellemholdingselskabet afstår aktierne i driftsselskabet, anses selskabsaktionæren for at have afstået aktierne og skal beskattes af avancen.

Når afståelsessummen bliver i mellemholdingselskabet, fordi den ikke udloddes af mellemholdingselskabet, medfører det, at selskabsaktionæren anses for at have modtaget afståelsessummen og derefter indskudt den i mellemholdingselskabet.

SEL § 31 D, stk. 6 bevirker imidlertid, at mellemholdingselskabet ikke anses for at have modtaget et skattepligtigt tilskud, selvom afståelsessummen ikke udloddes til aktionærerne.

Se også

Se også afsnit C.B.2.3.4 om gevinst og tab ved afståelse af datterselskabs- og koncernselskabsaktier, for en nærmere gennemgang af mellemholdingreglen.