Spørgsmål

- Vil fysiske personers investering i produktet være omfattet af kursgevinstlovens § 16?

SKATs indstilling

- Ja.

Beskrivelse af de faktiske forhold

Baggrunden for anmodningen er, at spørger ønsker klarhed over de skattemæssige konsekvenser for de kunder, der investerer i produktet.

Spørger ønsker at tilbyde kunderne en mulighed for at investere i en obligation, hvis afkast afhænger af de tre valutaers position i forhold til euroen.

I forbindelse med salg af produkterne, er det afgørende for spørger, at vejlede kunderne rigtigt.

Faktiske oplysninger

Spørger er udsteder af obligationen og den udstedes i danske kroner. Obligationen er ikke børsnoteret.

Obligationen er sat sammen af en sikker investering i obligationsmarkedet og en investering i henholdsvis svenske kroner, norske kroner og britiske pund. Investering i svenske kroner, norske kroner og britiske pund sker via køb af en option, som er knyttet til udviklingen i valutakurven overfor euroen. Optionen giver et positivt afkast, hvis valutakurven styrkes overfor euroen og giver et afkast på 0 %, hvis dette ikke er tilfældet.

Fordelingen kunne se sådan ud:

Ved en investering på 101,50 kr.

|

Spørgers etableringsomkostninger |

2,75 kr. |

|

Spørger investerer |

98,75 kr. |

|

Placeret i fast rente |

95,10 kr. |

|

Investering i finansielle instrumenter |

3,65 kr. |

Obligationen er således kendetegnet ved, at det samlede afkast afhænger af udviklingen mellem valutakurven og euroen.

Den uforrentede obligation har en introduktionskurs på 101,50 og en løbetid på 2 år.

Obligationen indfries på udløbsdagen til et beløb, der beregnes som det nominelle beløb plus det positive afkast på valutakurven gange deltagelsesgraden.

Er afkastet på valutakurven negativt udløber den strukturerede obligation til kurs 100.

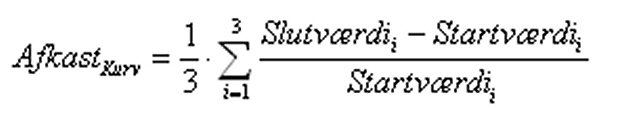

Valutaafkastet bestemmes som et simpelt gennemsnit af afkastet på de tre valutaer:

Kursen på den enkelte valuta viser hvor meget der skal betales for én euro. Derfor vil en styrkelse af valutaen overfor euroen vise sig som et fald i kursen og således beregnes afkastet som startværdien minus slutværdien.

Startværdien for de tre valutaer fastsættes den 3. november 2009.

Slutværdierne for de tre valutaer fastsættes som et gennemsnit af fem ugentlige observationer over de sidste fire uger frem til d. 3. november. Observationerne foretages på følgende datoer:

- 6. oktober 2011.

- 13. oktober 2011.

- 20. oktober 2011.

- 3. november 2011.

Udløbskursen beregnes som:

Udløbskurs = 100 +100 x deltagelsesgrad x MAX (0%; Afkastkurv)

Der udbetales minimum kurs 100, når den strukturerede obligation udløber. Er afkastet på valutakurven positivt, udbetales endvidere det positive afkast ganget med deltagelsesgraden.

Det er udelukkende ved udløb, at kunden er sikret kurs 100. Sælges obligationen før tid, kan kursen være væsentligt under 100, da den beregnes ud fra den aktuelle markedsrente og markedskursen på de finansielle instrumenter.

Deltagelsesgraden er den andel i procent, som kunden får af det positive afkast på valutakurven ved udløb.

Er deltagelsesgraden 100 %, får kunden hele det positive afkast på valutakurven.

Deltagelsesgraden fastlægges endeligt på handelsdagen d. 3. november 2009. - Der forventes en deltagelsesgrad på 105 %. Deltagelsesgraden afhænger af renteniveauet og prisen på de finansielle instrumenter bag den strukturerede obligation. Opnås der ikke en deltagelsesgrad på minimum 95 %, vil udstedelsen blive annulleret.

Der henvises endvidere til det vedlagte materiale. (bliver ikke forelagt for Skatterådet).

Spørgers eventuelle opfattelse ifølge anmodning og bemærkninger til sagsfremstilling

Lovgivning og praksis

Obligationen anses for en pengefordring, der giver kreditor et retligt krav på betaling i form af penge. Obligationen er omfattet af kursgevinstloven, som omfatter gevinst og tab ved afståelse eller indfrielse af pengefordringer herunder obligationer, jf. lovens § 1, stk. 1., nr. 1.

Af kursgevinstlovens § 1, stk. 2, 1. Pkt. fremgår det:

"Fordringer og gæld i danske kroner betragtes efter denne lov som fordringer og gæld i fremmed valuta, hvis hovedstolen henholdsvis restgælden reguleres i forhold til en eller flere fremmed valutakurser."

Obligationen skal derfor anses for en fordring i fremmed valuta, da hovedstolen reguleres i forhold til en fremmed valuta. Obligationen udstedes i danske kroner, mens afkastet er knyttet til udviklingen i svenske, norske og britiske pund overfor euroen via køb af en option.

Af kursgevinstlovens § 16, 1. og 2. pkt. fremgår det:

"Gevinst og tab på fordringer i fremmed valuta medregnes, jf. dog § 18. Gevinst og tab skal dog alene medregnes, hvis årets nettogevinst eller nettotab sammenlagt med gevinster og tab, som omfattes af § 23, overstiger 1000 kr."

Obligationen kan ikke anses for omfattet af kursgevinstlovens § 29, stk. 3.

Obligationen indbefattes umiddelbart af definitionen på strukturerede obligationer, der beskattes som finansielle instrumenter. Obligationen må imidlertid anses for undtaget fra beskatning i medfør af kursgevinstlovens § 29, stk. 3, 2.pkt., hvoraf det fremgår:

"Dette kapitel og kapitel 7 gælder dog ikke, hvis eventuel gevinst hos personer er omfattet af § 16 eller fordringen alene reguleres i forhold til udviklingen i de af Danmarks Statistik beregnede forbrugerprisindeks eller nettoprisindeks."

Af lovens § 29, stk. 3, 4. pkt. fremgår det endvidere:

"Dette kapitel og kapitel 7 gælder altid for fordringer, der ganske vist opfylder betingelserne i 2. og 3. pkt. for ikke at være omfattet, men som derudover helt eller delvis i forhold til udviklingen i et andet grundlag, jf. 1. pkt. og fordringer, som reguleres på grundlag af valuta og prisindeks som nævnt i 2. og 3. pkt., der ikke vedrører samme område."

Reguleres obligationen således helt eller delvis i forhold til et andet grundlag, beskattes obligationen i medfør af kursgevinstlovens § 29, stk. 3, til trods for, at gevinsten for personer anses for omfattet af lovens § 16.

Afgørende for afgrænsningen mellem kursgevinstlovens § 29, stk. 3 og kursgevinstlovens § 16 er således, hvorvidt obligationen reguleres i forhold til udviklingen i et andet grundlag end valuta.

Obligationen kan ikke anses for reguleret i forhold til et andet grundlag, idet den del af investeringen, som foretages i finansielle instrumenter, udelukkende er baseret på forholdet mellem hhv. svenske kroner, norske kroner, britiske pund og euroen.

Beskatningen for personers vedkommende skal ske i medfør af kursgevinstlovens § 16. For selskabsinvestorer behandles gevinst og tab efter de almindelige regler for beskatning af fordringer i medfør af kursgevinstlovens kapitel 2.

SKATs indstilling og begrundelse

Det ønskes bekræftet, at personer, der invester i en obligation i danske kroner, hvor indfrielseskursen bliver reguleret i forhold til udviklingen på 3 valutaer, er omfattet af kursgevinstlovens § 16, der vedrører gevinst og tab på fordringer i fremmed valuta.

Før det kan afgøres, om en obligation er omfattet af kursgevinstlovens § 16, skal der tages stilling til, om fordringen overhovedet er omfattet af kursgevinstloven (§ 1, stk. 1), om obligationen er i fremmed valuta (§ 1, stk. 2), og at fordringen ikke er omfattet af reglen for strukturerede fordringer, der beskattes efter reglerne om finansielle kontrakter (§ 29, stk. 3).

Lovgrundlag

Kursgevinstloven

§ 1. Stk. 1. Denne lov omfatter:

- gevinst og tab ved afståelse eller indfrielse af pengefordringer herunder obligationer, pantebreve og gældsbreve,

- gevinst og tab ved frigørelse for gæld og

- gevinst og tab på terminskontrakter og aftaler om køberetter og salgsretter uden hensyn til de regler, der gælder for det underliggende aktiv.

Stk. 2. Fordringer og gæld i danske kroner betragtes efter denne lov som fordringer og gæld i fremmed valuta, hvis hovedstolen henholdsvis restgælden reguleres i forhold til en eller flere valutakurser. Fordringer og gæld i fremmed valuta betragtes som fordringer og gæld i danske kroner, hvis hovedstolen henholdsvis restgælden reguleres forhold til danske kroner.

§ 16. Gevinst og tab på fordringer i fremmed valuta medregnes, jf. dog § 18. Gevinst og tab skal dog alene medregnes, hvis årets nettogevinst eller nettotab sammenlagt med gevinster og tab, som omfattes af § 23, overstiger 1.000 kr. Uanset 1. pkt. kan tab på regres-krav erhvervet ved kautionsbetaling ikke fradrages. Tab på fordringer på selskaber, hvorover den skattepligtige har eller har haft en indflydelse som omhandlet i aktieavancebeskatningslovens § 4, eller tab på fordringer på den skattepligtiges ægtefælle, forældre og bedsteforældre samt børn og børnebørn og disses ægtefæller eller dødsboer efter de nævnte personer, kan ikke fradrages. Stedbarns- og adoptivforhold sidestilles med naturligt slægtskabsforhold. Det ikke-fradragsberettigede tab efter 3. og 4. pkt. opgøres på grundlag af valutakurserne på tidspunktet for fordringens erhvervelse uden hensyn til ændringer i valutakurserne.

§ 29. Stk. 3. Dette kapitel og kapitel 7 gælder også gevinst og tab på fordringer, der ikke er omfattet af §§ 4 og 5, hvis fordringen reguleres helt eller delvis i forhold til udviklingen i priser og andet på værdipapirer, varer og andre aktiver m.v., når blot udviklingen er af en karakter, som kan lægges til grund i en finansiel kontrakt, jf. dog § 10. Dette kapitel og kapitel 7 gælder dog ikke, hvis eventuel gevinst hos personer er omfattet af § 16 eller fordringen alene reguleres i forhold til udviklingen i de af Danmarks Statistik beregnede forbrugerprisindeks eller nettoprisindeks. Dette kapitel og kapitel 7 gælder heller ikke, hvis fordringen alene reguleres i forhold til udviklingen i tilsvarende officielle forbrugerpris-indeks eller nettoprisindeks inden for Den Europæiske Union eller dens medlemsstater. Dette kapitel og kapitel 7 gælder altid for fordringer, der ganske vist opfylder betingelserne i 2. og 3. pkt. for ikke at være omfattet, men som herudover reguleres helt eller delvis i forhold til udviklingen i et andet grundlag, jf. 1. pkt. og for fordringer, som reguleres på grundlag af valuta og prisindeks som nævnt i 2. og 3. pkt., der ikke vedrører samme område. Udstedelse i fremmed valuta sidestilles med regulering på grundlag af den pågældende valuta. Prisindeks i et land, der deltager i euroen, og euroen antages at vedrøre samme område.

SKATs vurdering af sagen

Vurdering af om obligationen er omfattet af kursgevinstloven (KGL § 1, stk. 1)

Det fremgår af kursgevinstlovens § 1, stk. 1, at kursgevinstloven omfatter "pengefordringer herunder obligationer, pantebreve og gældsbreve".

I den konkrete sag vil der blive udstedt en obligation. Det fremgår ikke af det oplyste, at der skulle være særlige betingelser ved obligationen, der skulle gøre, at der ikke er tale om en fordring omfattet af kursgevinstloven.

SKAT vurderer derfor, at obligationen vil være omfattet af kursgevinstloven.

Vurdering af om obligationen er en fordring i fremmed valuta (KGL § 1, stk. 2)

I kursgevinstlovens § 1, stk. 2, står der, at en fordring i danske kroner, hvor hovedstolen reguleres i forhold til en eller flere valutakurser, skal betragtes som en fordring i fremmed valuta.

I SKM2008.1013.SR fandt Skatterådet, at en obligation i danske kroner, hvor afkastet afhang af udviklingen på en option i USD/DKK, var omfattet af kursgevinstlovens § 1, stk. 2, 1. pkt., var en fordring i fremmed valuta. Der blev lagt vægt på, at ordet "reguleres" i paragraffen omfatter både en hel eller delvis regulering.

Skatterådet fandt i SKM2009.11.SR, at en obligation i danske kroner, der blev reguleret med udviklingen i flere forskellige fremmede valutaer, var omfattet af kursgevinstlovens § 1, stk. 2, 1. pkt. (var en fordring i fremmed valuta). Der blev lagt vægt på, at ordet "reguleres" i paragraffen omfatter både en hel eller delvis regulering.

I den konkrete sag vil der blive udstedt en obligation i danske kroner, hvor indfrielseskursen vil blive reguleret op, hvis en investering i en option, der følger udviklingen i svenske kroner, norske kroner og britiske pund overfor euroen, giver et positivt afkast.

Det er SKATs vurdering, at reguleringen af obligationen er omfattet af ordlyden i kursgevinstlovens § 1, stk. 2, "reguleres i forhold til en eller flere valutakurser", og at dette medfører, at obligationen er en fordring i fremmed valuta, hvilket bevirker, at obligationen som udgangspunkt er omfattet af kursgevinstlovens § 16 (beskatning af fordringer i fremmed valuta), hvis den ikke er omfattet af kursgevinstlovens § 29, stk. 3 (strukturerede fordringer).

Vurdering af om obligationen er en struktureret fordring (KGL § 29, stk. 3)

Det fremgår af kursgevinstlovens § 29, stk. 3, 2. pkt., at paragraffen ikke finder anvendelse på fordringer, der er omfattet af kursgevinstlovens § 16. Dette gælder dog ikke for fordringer, der bliver reguleret med udviklingen i et andet grundlag, der er omfattet af kursgevinstlovens § 29, stk. 3, 1. pkt., jf. § 29, stk. 3, 4. pkt.

Som tidligere anført er det SKATs vurdering, at obligationens regulering i forhold til udviklingen på 3 valutaer i forhold til euroen gør, at obligationen er omfattet af kursgevinstlovens § 16. Dette bevirker i forhold til kursgevinstlovens § 29, stk. 3, 4. pkt., at det skal vurderes om obligationen bliver reguleret med et andet grundlag, der kan medføre at obligationen alligevel bliver omfattet af kursgevinstlovens § 29, stk. 3.

Det fremgår ikke af det oplyste vedr. obligationen, at den skulle blive reguleret med andet end den nævnte udvikling i tre valutaer i forhold til euroen. Dette medfører efter SKATs vurdering, at obligationen ikke er omfattet af beskatning efter kursgevinstlovens § 29, stk. 3, og derfor er omfattet af kursgevinstlovens § 16.

Det indstilles at svare ja til spørgsmålet.

Skatterådets afgørelse og begrundelse

Skatterådet tiltrådte SKATs indstilling.

SKAT skal oplyse, at der er fremsat et lovforslag (L 112), der hvis det vedtages af folketinget i den nuværende udformning, vil medføre, at obligationen vil være omfattet af kursgevinstlovens § 29, stk. 3. Loven vil have virkning for fordringer, gæld og finansielle kontrakter, der erhverves henholdsvis påtages den 27. januar 2010 eller senere.