Spørgsmål

- Kan 25 pct. kapitalandele i tilknyttet virksomhed anses for "en gren"?

- Sekundært forespørges på indgangsværdien til lagerbeskatning pr. 1/1 2010 for de aktier A ApS ejer i E A/S. Ved bekræftende svar af spørgsmål 1 kan den i åbningsbalancen anvendte værdiansættelse af X A/S aktierne tiltrædes af SKAT?

- Ved afkræftende svar på spørgsmål 1 påtænker A ApS at sælge beholdningen af E A/S aktier til E A/S (udstedende selskab). Kan det i den forbindelse tiltrædes af SKAT at indgangsværdien til lagerbeskatning pr. 1/1 2010 for de aktier A ApS ejer i E A/S er kr. 17.111.737?

Spørgers forslag

- Ja

- Ja

- Bortfalder, men ellers Ja

Skatteministeriets indstilling

- Nej

- Bortfalder

- Nej, se dog begrundelse

Skatterådets svar

- Nej

- Bortfalder

- Nej, se dog begrundelse

Beskrivelse af de faktiske forhold

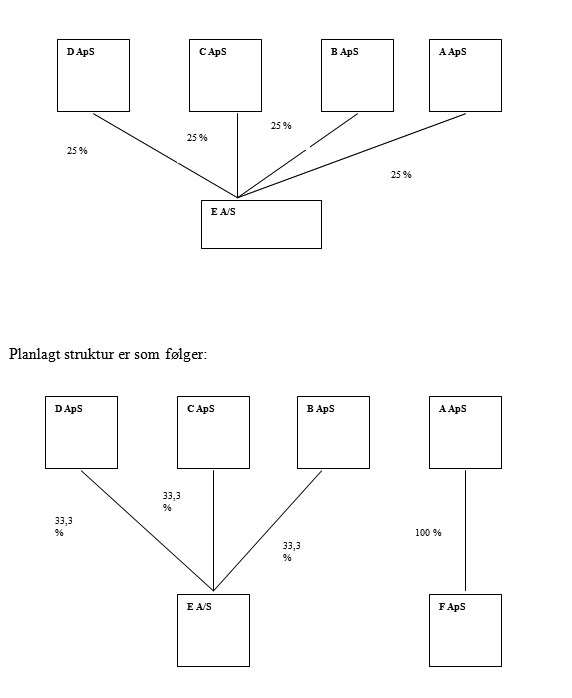

På vegne af E A/S, anmodes om bindende svar vedrørende skattefri grenspaltning efter fusionsskatteloven af E A/S, og hvorefter der spørges om, hvorvidt 25 pct. kapitalandele i tilknyttet virksomhed kan anses for "en gren"

Ved spaltningen overføres 25 pct. af aktiverne og passiverne til et nystiftet selskab som ejes udelukkende af A ApS. Spaltningen foretages af hensyn til et igangværende generationsskifte.

Det nye selskab oprettes i form af et anpartsselskab på spaltningsdagen ved apportindskud af 25 pct. af aktiverne og passiverne i E A/S.

Det nystiftede selskab kaldes foreløbigt F ApS.

Spørgers repræsentant har vedlagt spaltningsbalance pr. 1. januar 2010, som er udarbejdet, efter at repræsentanten i samråd med kunden har fordelt aktiver og passiver på de to virksomhedsgrene.

Der ansøges om tilladelse til grenspaltning med henblik på at bevare CVR. nr. for det indskydende selskab. I dette tilfælde skal F ApS være det modtagende selskab. E A/S fortsætter dermed under samme CVR.nr. med de tre anpartshavere B ApS, C ApS og D ApS, som efter spaltningen ejer 33 pct. hver.

E A/S er ejet ligeligt af fire investorer. Hovedformålet med dette fælles investeringsselskab er investering i udenlandsk landbrug og den primære aktivpost er X A/S aktier. Investeringen er primært lånefinansieret og derfor forholdsvis risikobetonet.

Person G er 72 år gammel og er i fuld gang med et generationsskifte af sine landbrugsaktiviteter. Person G er sammen med sin søn ejer af A ApS. Person G ønsker ikke længere et så gearet og risikobetonet engagement, og vil gerne have skilt sine aktiviteter fra i et separat selskab.

På sigt er det meningen at hans to børn skal eje den del at aktiviteterne i E A/S som A ApS nu ejer. Ved løbende at overdrage aktier i F ApS kan et glidende generationsskifte sikres.

For at opnå et resultat hvor der opnås fuld kontrol over 25 pct. at aktiviteterne i E A/S og derved mulighed for egenhændigt at kontrollere, hvor stor en belåningsprocent man ønsker samt gøre klar til generationsskifte, ønskes en grenspaltning at E A/S. I forhold til den kontante anskaffelsessum på investeringen i X A/S er belåningsprocenten over 100 pct.

Det vil betyde, at det nye selskab F ApS vil stå som ejer af 25 pct. af aktiverne og passiverne i E A/S. Dermed bliver et generationsskifte hvor børnene skal købe det nye selskab muligt.

Der er i forbindelse med anmodningen medsendt årsrapport 2009 for E A/S, dækkende perioden 1. januar -31. december 2009.

Det fremgår heraf, at selskabets hovedaktivitet er investeringer i ......., samt oprettelse af udenlandske selskaber med samme aktiviteter. Selskabets årsregnskab er afsluttet med et overskud før skat på xx.xxx.xxx kr., og selskabets balance udviser en aktivmasse på xx.xxx.xxx kr., heraf udgør kapitalandele i tilknyttede virksomheder xxx.xxx kr., og andre værdipapirer 178.577.130 kr. Regnskabet viser en egenkapital på 68.446.946 kr.

Det fremgår videre, at selskabet har foretaget finansielle udlån samt investeringer i unoterede værdipapirer, hvor målingen og indregningen i årsrapporten som hovedregel er sket på baggrund af en vurdering fra ledelsen. Som følge af den aktuelle finansielle krise kan der være usikkerhed forbundet med værdiansættelsen, men da der ikke er aktuelle informationer eller oplysninger, der indikerer aktuelle tabsrisici, er den valgte måle- og indregningsmetode anset som forsvarlig. Omkring værdiansættelsen af den væsentligste regnskabspost kan oplyses følgende:

Værdipapirer i X A/S er indregnet til kurs 395, der af ledelsen er vurderet til den rigtige kurs. Ifølge årsrapporten for 2009 for X A/S udgør den indre værdi i selskabet kurs 180 pr. aktie.

Af regnskabet for E A/S for 2009 fremgår det, at der under aktiver er anført xxx.xxx kr., kapitalandele i tilknyttede virksomheder, og dækker over 100 % ejerandel i Y ApS.

Derudover er som aktiver anført andre værdipapirer, 178.577.130 kr., som ifølge regnskabet dækker over aktier i X A/S, og specificeret som følger:

|

|

2009 |

2008 |

|

Kostpris primo (xxxxxxx aktier) |

71.859.248 |

41.871.248 |

|

Køb af aktier |

0 |

29.988.00 |

|

Kursregulering primo |

81.852.712 |

45.463.091 |

|

Årets kursregulering |

24.865.170 |

36.389.621 |

|

|

178.577.130 |

153.711.960 |

I henhold til årsrapporten for E A/S ejer selskabet 9,89 % af aktierne i X A/S. Aktierne er værdiansat til kurs 395 på statustidspunktet. Den indre værdi af X A/S er kurs 180 pr. 31. december 2009, jf. selskabets årsrapport 2009.

Den nuværende struktur er som følger:

Spørgers eventuelle opfattelse ifølge anmodning og bemærkninger til sagsfremstilling

Spørgsmål 1

Repræsentanten anser de fire aktionærer for hver sin gren af virksomheden E A/S, på baggrund af forskellige ønsker og formål med denne investering. Denne spaltning ønskes gennemført således, at de forskellige ønsker med hensyn til fremtiden ikke påvirker samarbejdet. De fire aktionærer har forskellige ønsker med hensyn til blandt andet låneoptagelse, udbyttepolitik og fremtidsplaner. En grenspaltning ønskes gennemført således at aktionærerne hver især kan forfølge den strategi man fremover ønsker.

Da der ikke foregår egentlig aktivitet i E A/S, er det vanskeligt at identificere "grene at virksomheden" sådan som begrebet sædvanligvis forstås. Dog mener repræsentanten, at det i denne sag kan lægges til grund, at holdingselskaberne har forskellige ønsker til fremtiden samt det forhold, at der ikke er tale om skatteomgåelse. A ApS mister ved en grenspaltning retten til at fremføre deres del at et skattemæssigt underskud på xx.xxx.xxx kr. hvilket udgør x.xxx.xxx kr. Det er udelukkende på grund af generationsskifte og ønske om mindre gearing at en grenspaltning ønskes.

Det er Person Gs primære ønske at minimere risikoen ved sin investering i E A/S. Denne risiko ønskes minimeret ved en lavere lånefinansiering/ gearing at aktiviteterne i E A/S. Person G ønsker endvidere egenhændigt at kunne bestemme udviklingen for investeringsaktiviteterne i X A/S samt at kunne forberede et glidende generationsskifte. Der foreligger ingen skatteundgåelse i den forelagte plan, idet A ApS ved gennemførelsen heraf går glip at et skattemæssigt underskud til fremførsel på x.xxx.xxx kr.

Spørgsmål 2

Ved bekræftende svar af spørgsmål 1 ønsker spørgeren at få bekræftet, at den i åbningsbalancen anvendte værdiansættelse af X A/S aktierne kan tiltrædes.

I den medsendte åbningsbalance er X A/S aktierne sat til den regnskabsmæssige værdi pr. 31.12. 2009 i E A/S.

Spørgsmål 3

Ved afkræftende svar på spørgsmål 1 påtænker A ApS at sælge beholdningen af E A/S aktier til E A/S (udstedende selskab). Det ønskes i den forbindelse bekræftet af SKAT, at indgangsværdien til lagerbeskatning pr. 1/1 2010 for de aktier A ApS ejer i E A/S er kr. 17.111.737. Dette beløb svarer til 25 pct. af den indre værdi i E A/S pr. 31.12.2009.

Det er i den forbindelse videre oplyst, den indre værdi pr. 31. december 2009 for E A/S i årsrapporten var på 68.446.946 kr., og 25 % aktier, som A ApS ejer, repræsenterer en indre værdi på 17.11.737 kr. Dette er således baggrunden for den værdiansættelse, som er anført i anmodningen.

De 68.446.946 kr. fremkommer ifølge regnskabet som følger:

|

Egenkapital |

|

|

Anpartskapital |

500.000 |

|

Overført overskud |

67.946.945 |

|

Egenkapital, i alt |

68.446.945 |

Skatteministeriets indstilling og begrundelse

Spørgsmål 1

Kan 25 pct. kapitalandele i tilknyttet virksomhed anses for "en gren"?

I forbindelse med ovenstående spørgsmål er det anført, at der ansøges om tilladelse til grenspaltning med henblik på at bevare CVR-nr. for det indskydende selskab. I dette tilfælde skal F ApS være det modtagende selskab.

Skatteministeriet skal hertil bemærke, at efter fusionsskattelovens § 15 a har selskaberne ved spaltning adgang til beskatning efter reglerne i fusionsskattelovens § 15 b, stk. 1 og 2, når såvel det indskydende selskab som det modtagende selskab er omfattet af begrebet selskab i en medlemsstat i artikel 3 i direktiv 90/434/EØF og ikke ved beskatningen her i landet anses for en transparent enhed. Det forudsættes således, at de i spaltningen deltagende selskaber alle er selskaber, som er omfattet af begrebet selskab i artikel 3 i direktiv 90/434/EØF.

Det er en betingelse for anvendelsen, at der er opnået tilladelse hertil fra told- og skatteforvaltningen. Told- og skatteforvaltningen kan fastsætte særlige vilkår for tilladelsen og kan foreskrive, at der specifikt udarbejdes dokumenter, der skal indsendes inden for de frister, der er nævnt i § 6, stk. 3 eller § 6, stk. 4.

Ved spaltning forstås den transaktion, hvorved et selskab overfører en del af eller samtlige sine aktiver og passiver til et eller flere eksisterende eller nye selskaber ved i samme forhold som hidtil at tildele sine selskabsdeltagere aktier eller anparter og eventuelt en kontant udligningssum, jf. fusionsskattelovens § 15 a, stk. 2.

Ophører det indskydende selskab ikke ved en spaltning, er det yderligere efter fusionsskattelovens § 15 a, stk. 3, et krav, at de aktiver og passiver, der overføres til det modtagende selskab eller til hvert af de modtagende selskaber, udgør en gren af en virksomhed, jf. § 15 c, stk. 2.

Af § 15 c, stk. 2, fremgår det, at ved en gren af en virksomhed forstås alle aktiver og passiver i en afdeling af et selskab, som ud fra et organisationsmæssigt synspunkt udgør en selvstændig bedrift, dvs. en samlet enhed, der kan fungere ved hjælp af egne midler.

Af Ligningsvejledningen 2010-2, afsnit S.D.3.2, fremgår det, at det må bero på en konkret vurdering, hvorvidt en virksomhed må anses for at have flere grene. Hvis en virksomhed må anses for at have flere grene, må det ligeledes bero på en konkret vurdering, hvorvidt nærmere angivne aktiver og passiver må anses for at høre til den ene eller den anden gren af virksomheden.

Det må også bero på en konkret vurdering, om det, der overdrages, opfylder betingelserne for at være en virksomhed eller en gren af en virksomhed. En filial af en virksomhed eller en tværgående afdeling i en virksomhed vil alt efter omstændighederne kunne opfylde betingelserne for at være en gren af en virksomhed.

I Ligningsvejledningen 2010-2, afsnit S.D.3.2.2, fremgår det videre:

"Aktiebesiddelse anses ikke for selvstændig virksomhed. Overdragelse af aktierne eller anparterne i et datterselskab kan ikke anses som overdragelse af en virksomhed eller en gren af en virksomhed.

Anlægsaktier eller -anparter (typisk datterselskabsaktier) anses dog for at udgøre en del af (en gren af) en virksomhed, når overdragelsen sker i forbindelse med overdragelsen af virksomheden eller virksomhedsgrenen, og overdragelsen af aktierne eller anparterne skønnes at være organisatorisk begrundet.

I TfS 2000, 238 LR fandt Ligningsrådet, at aktierne i 3 direkte ejede datterselskaber skulle tilføres det modtagende selskab, da de varetog opgaver, der knyttede sig til den udskilte aktivitet. Andre datterselskaber, der var holdingselskaber for en række selskaber, kunne og skulle ikke indgå i tilførslen, da holdingselskaberne ikke hørte til den overførte gren. Aktierne i nogle datterdatterselskaber, der alene varetog opgaver for den udskilte gren, kunne og skulle heller ikke indgå i tilførslen, da de ikke var direkte ejet af det indskydende selskab.

TfS 2000, 616 LR vedrørte et forsikringsselskab, der drev forskellig virksomhed. Under hensyntagen til de krav, som selskabet var underlagt efter forsikringslovgivningen, fandt Ligningsrådet, at posterne datterselskabsaktier, børsnoterede aktier og fordringer kunne fordeles mellem det indskydende selskab og det modtagende selskab på den mest hensigtsmæssige måde med henblik på overholdelse af forsikringslovgivningens regler. Afgørelsen var ikke udtryk for en ændring af praksis for grenafgrænsning ved datterselskabsaktier."

Skatteministeriet finder herefter og ud fra en konkret vurdering af det oplyste ikke, at der foreligger en gren af en virksomhed. Den ønskede grenspaltning opfylder således ikke betingelser for at kunne gennemføres skattefrit, jf. fusionsskattelovens § 15a, stk. 3.

Svaret på spørgsmålet indstilles derfor at være "Nej".

Skatteministeriet bemærker herved, at der ikke i den forbindelse i øvrigt er taget stilling til, det af repræsentanten anførte om den forretningsmæssige begrundelse for spaltningen, herunder at den ønskede spaltning hovedsageligt er begrundet i aktionærernes forskellige ønsker med hensyn til fremtiden vedrørende låneoptagelse, udbyttepolitik, fremtidsplaner, risici, generationsskifte m.v.

Spørgsmål 2

Sekundært forespørges på indgangsværdien til lagerbeskatning pr. 1/1 2010 for de aktier A ApS ejer i E A/S. Ved bekræftende svar af spørgsmål 1 kan den i åbningsbalancen anvendte værdiansættelse af X A/S aktierne tiltrædes af SKAT?

Idet besvarelsen af spørgsmål 1 er "Nej", indstilles det, at spørgsmål 2 herefter "Bortfalder".

Spørgsmål 3

Ved afkræftende svar på spørgsmål 1 påtænker A ApS at sælge beholdningen af E A/S aktier til E A/S (udstedende selskab). Kan det i den forbindelse tiltrædes af SKAT at indgangsværdien til lagerbeskatning pr. 1/1 2010 for de aktier A ApS ejer i E A/S er kr. 17.111.737?

Ved lov nr. 525 af 12. juni 2009 blev reglerne for selskabers beskatning af gevinst og tab på aktier væsentligt ændret.

De nye regler har virkning fra og med indkomståret 2010, jf. § 22, stk. 2, i lov nr. 525 af 12. juni 2009. Efter de nye regler gælder følgende:

Selskabers gevinster eller tab på datterselskabsaktier medregnes fremover ikke ved opgørelsen af den skattepligtige indkomst (medmindre der er tale om næringsaktier), jf. ABL §§ 4 A og 8.

Ved datterselskabsaktier forstås normalt aktier, som ejes af et selskab, som ejer mindst 10 pct. af aktiekapitalen i datterselskabet, jf. ABL § 4 A, stk. 1.

I aktieavancebeskatningslovens § 4 A, jf. lov nr. 525 af 12. juni 2009, er datterselskabsaktier nærmere defineret som følger:

§ 4 A. Ved datterselskabsaktier forstås aktier, som ejes af et selskab, der ejer mindst 10 pct. af aktiekapitalen i datterselskabet, jf. dog stk. 2-4.

Stk. 2. Det er en betingelse efter stk. 1, at datterselskabet er omfattet af selskabsskattelovens § 1, stk. 1, nr. 1-2 a, 2 d-2 h og 3 a-5 b, eller at beskatningen af udbytter fra datterselskabet frafaldes eller nedsættes efter bestemmelserne i direktiv 90/435/EØF om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater eller efter en dobbeltbeskatningsoverenskomst med Færøerne, Grønland eller den stat, hvor datterselskabet er hjemmehørende.

Stk. 3. Datterselskabsaktierne anses for ejet direkte af moderselskabets selskabsaktionærer omfattet af selskabsskattelovens § 1 eller § 2, stk. 1, litra a, i tilfælde, hvor

1) moderselskabets primære funktion er ejerskab af datterselskabsaktier og koncernselskabsaktier, jf. § 4 B,

2) moderselskabet ikke udøver reel økonomisk virksomhed vedrørende aktiebesiddelsen og

3) mere end 50 pct. af aktiekapitalen i moderselskabet direkte eller indirekte ejes af selskaber omfattet af selskabsskattelovens § 1 eller § 2, stk. 1, litra a, der ikke ville kunne modtage udbytter skattefrit ved direkte ejerskab af aktierne i det enkelte datterselskab, og

4) aktierne i moderselskabet ikke er optaget til handel på et reguleret marked eller en multilateral handelsfacilitet.

Af bemærkningerne til loven, jf. L 202 2008-09, forslag til lov om ændring af aktieavancebeskatningsloven og forskellige andre love (Harmonisering af selskabers aktie- og udbyttebeskatning m.v.), fremgår følgende:

Bestemmelsen medfører, at der skal ses bort fra moderselskabet (herefter mellemholdingselskabet). Aktierne skal anses for ejet direkte af mellemholdingselskabets selskabsaktionærer.

Formålet med denne bestemmelse er at hindre, at 10 pct. ejerkravet omgås ved at lave såkaldte »omvendte juletræer«. Ved »omvendte juletræer« forstås ejerstrukturer, hvor en ejerkreds på f.eks. 25 selskaber, der hver ejer 4 pct. af aktierne i »datterselskabet«, indsætter 5 mellemholdingselskaber med fem deltagere i hver mellem ejerkredsen og »datterselskabet«. Ejerstrukturen er herefter, at »datterselskabet« er ejet af fem mellemholdingselskaber, der hver ejer 20 pct. af aktiekapitalen. Hvert af disse mellemholdingselskaber ejes af fem selskaber i ejerkredsen, som har 20 pct. af aktiekapitalen. På denne måde ville ejerkravet på 10 pct. nemt kunne omgås.

Den foreslåede bestemmelse medfører, at hver af de egentlige ejere ejer 4 pct. af aktierne i »datterselskabet«, hvorfor aktiebesiddelsen skal anses for at være en porteføljebesiddelse. Der udløses beskatning efter den foreslåede bestemmelse om porteføljeaktiebeskatning, hvad enten der sker salg af »datterselskabet« eller af mellemholdingselskabet. Endvidere vil udbytter blive anset for modtaget direkte af moderselskabets aktionærer - og dermed være skattepligtige for modtageren, jf. selskabsskattelovens § 2, stk. 1, litra c, eller § 13, stk. 1, nr. 2.

Det fremgår herefter af nærværende sag, at A ApS ejer 25 % af aktierne i E A/S, og at denne aktiepost påtænkes afhændet til det udstedende selskab, dvs. tilbage til E A/S. E A/S ejer 9,89 % af aktierne i X A/S.

Der er her tale om datterselskabsaktier vedrørende A ApS´ aktiebesiddelse i E A/S, jf. aktieavancebeskatningslovens § 4A, stk. 1.

Det forhold, at E A/S ejer 9,89 % af aktierne i X A/S, medfører ikke, at mellemholdingreglen i aktieavancebeskatningslovens § 4 A, stk. 3 finder anvendelse.

Bestemmelsen i aktieavancebeskatningslovens § 4 A, stk. 3, om at datterselskabsaktierne skal anses for ejet direkte af moderselskabets selskabsaktionærer, således at aktierne i "datterselskabet" skal anses for at være en porteføljeaktiebesiddelse, med deraf følgende beskatning som porteføljeaktie for A A/S, gælder alene i det omfang, E A/S havde ejet 10 % eller mere af aktiekapitalen i X A/S, jf. ordlyden af § 4 A, stk. 3 "Datterselskabsaktierne anses for ejet direkte af moderselskabets selskabsaktionærer....."

Idet mellemholdingreglen ikke finder anvendelse, og idet A ApS´ aktiebesiddelse i E A/S er 25 % og derfor skal anses for datterselskabsaktier, udløses der ikke beskatning efter bestemmelsen om porteføljebesiddelse, når der sker salg af aktierne i E A/S. Der skal som følge heraf heller ikke fastsættes indgangsværdier i tilknytning til lagerbeskatning.

I henhold til aktieavancebeskatningslovens § 4 A og § 8, skal gevinst og tab ved afståelse af datterselskabsaktier ikke medregnes ved opgørelsen af den skattepligtige indkomst.

Skatteministeriet skal endelig henlede opmærksomheden på reglen i ligningslovens § 16 B, hvori det er fastsat, at afstår en aktionær eller andelshaver aktier, andelsbeviser og lignende værdipapirer, herunder konvertible obligationer, samt tegningsret til sådanne værdipapirer til det selskab, der har udstedt de pågældende værdipapirer, medregnes afståelsessummen i den pågældendes skattepligtige indkomst. Ved afståelse af aktier m.v. til det selskab, der har udstedt aktierne, beskattes afståelsessummen efter LL § 16 B, stk. 1, således som almindelig indkomst, dvs. som udbytte.

Det fremgår af selskabsskattelovens § 13, stk. 1, nr. 2, at udbytte af datterselskabsaktier, jf. aktieavancebeskatningslovens § 4 A, ikke er skattepligtigt. Salget er omfattet af aktieavancebeskatningsloven, jf. ABL § 2, stk. 3, nr. 6, og skattefri, idet der er tale om datterselskabsaktier.

Skatteministeriet indstiller herefter at besvarelsen er "Nej, se dog begrundelsen".

Det bemærkes endeligt, at Skatteministeriet ikke har taget stilling til værdiansættelsen af de af E A/S ejede aktier i X A/S. Aktiebesiddelsen i X A/S vil her være porteføljeaktier for E A/S, jf. aktieavancebeskatningslovens § 9, og skal ved indkomstopgørelsen for E A/S således beskattes.

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder Skatteministeriets indstilling og begrundelse.