Vurderingen af parternes fordeling af risici tager udgangspunkt i eventuelle indgåede skriftlige kontrakter mellem de forbundne parter. I forhold til fordelingen af risici er det afgørende, at der før en omstrukturering er taget stilling til placeringen af risici, og at dette kan dokumenteres. Det kan derfor anbefales, at der indgås skriftlige kontrakter mellem parterne.

Under alle omstændigheder er en beskrivelse af fordeling af risici en del af den skriftlige TP dokumentation, se BEK 42 af 24. januar 2006 § 5 og afsnit C.D.11.4.3.4.3 om beskrivelse af risici i funktionsanalysen.

Skattemyndighederne skal tage udgangspunkt i den aftalte fordeling af risici mellem parterne, men skattemyndighederne er ikke bundet af denne fordeling. Det fremgår således af OECD's Transfer Pricing Guidelines (2010-udgaven) pkt. 1.47-1.53, at skattemyndighederne kan stille spørgsmålstegn ved den mellem parterne aftalte risikofordeling, hvis den ikke er i overensstemmelse med den økonomiske substans ved transaktionen.

I henhold til OECD's Transfer Pricing Guidelines (2010-udgaven) pkt. 9.12 er det - udover aftalegrundlaget - vigtigt at tage stilling til følgende spørgsmål i relation til fordelingen af risici:

- Er parternes faktiske handlemåde i overensstemmelse med det, der fremgår af aftalegrundlaget vedrørende risici?

- Er den aftalte fordeling af risici ved den kontrollerede transaktion i overensstemmelse med armslængde-princippet?

- Hvad er konsekvensen af risikofordelingen?

Ad a) Er parternes faktiske handlemåde i overensstemmelse med det, der fremgår af aftalegrundlaget vedrørende risici?

Det parterne rent faktisk har gjort, indgår i vurderingen af fordelingen af risici. I OECD's Transfer Pricing Guidelines nævnes nogle eksempler, hvor den faktiske handlemåde mellem parterne kunne medføre, at skattemyndighederne kunne anfægte risikofordelingen, se OECD's Transfer Pricing Guidelines (2010-udgaven) pkt. 9.14-9.16.

Et af eksemplerne er også gengivet i pkt. 1.48, og handler om, at en producent sælger varer til en forbunden distributør i et andet land. Af kontraktgrundlaget fremgår, at distributøren påtager sig alle valutarisici i relation til de kontrollerede transaktioner. Det viser sig imidlertid, at priserne justeres i takt med svingningerne i valutakursen. I en sådan situation kan skattemyndighederne korrigere fordelingen af valutarisici, idet distributionsselskabet ikke i virkeligheden bærer risikoen.

Ad b) Er den aftalte fordeling af risici ved den kontrollerede transaktion i overensstemmelse med armslængde-princippet?

Om fordelingen af risici ved den kontrollerede transaktion er i overensstemmelse med armslængde-princippet kan vurderes ved at se på fordelingen af risici ved sammenlignelige uafhængige transaktioner. Dette kan enten være ved transaktioner som den dokumentationspligtige - eller andre koncernforbundne - har med en uafhængig part (intern sammenlignelig) eller ved transaktioner mellem eksterne parter i forhold til den transaktion, der skal dokumenteres (eksterne sammenlignelige).

Vurdering af hvordan risici er blevet fordelt, skal ses i sammenhæng med den almindelige sammenlignelighedsanalyse, hvor parternes risici ved de kontrollerede transaktioner er en integreret del af funktionsanalysen, se BEK nr. 42 af 24. januar 2006 § 6 og afsnit C.D.11.4.4 om hvordan sammenlignelighedsanalysen skal beskrives.

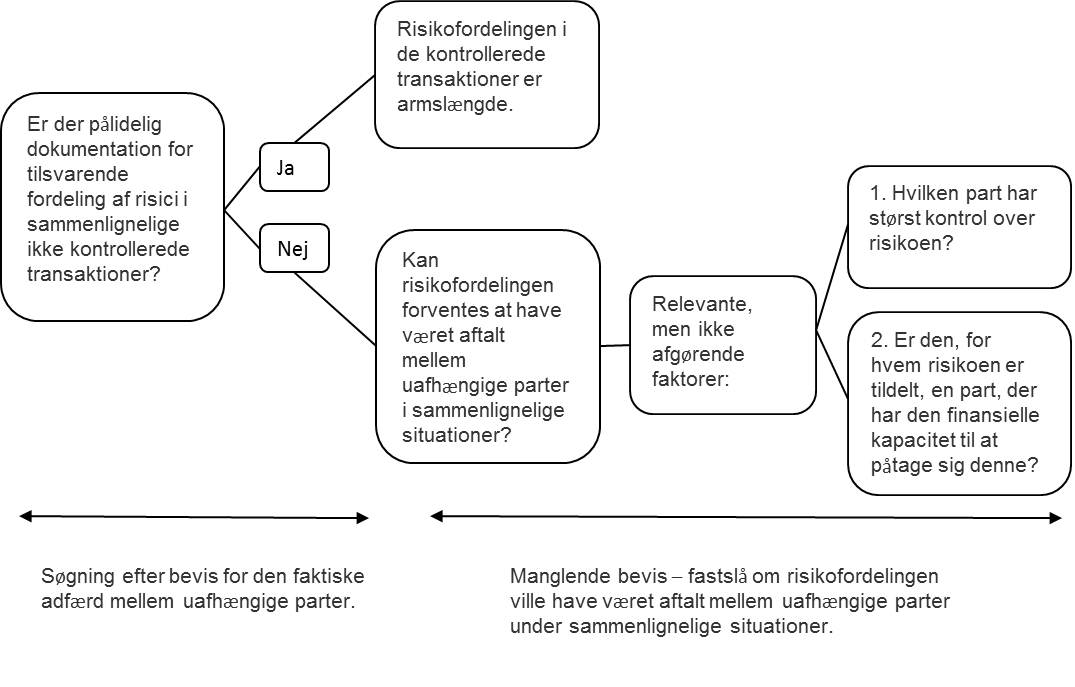

Hvis der ikke findes uafhængige sammenlignelige transaktioner, som kan godtgøre, at fordelingen af risici er i overensstemmelse med armslængde-princippet, medfører det ikke i sig selv, at transaktionen ikke er i overensstemmelse med armslængde-princippet. Det betyder dog, at det skal vurderes nærmere, om en tilsvarende risikofordeling ville være anvendt mellem uafhængige parter i en sammenlignelig situation. Se nærmere herom i OECD's Transfer Pricing Guidelines (2010-udgaven) pkt. 9.19 og 1.69.

I OECD's Transfer Pricing Guidelines anføres to momenter, der kan indgå i vurderingen af, om uafhængige parter ville have anvendt en tilsvarende risikofordeling:

- Hvilken af parterne har størst kontrol over den pågældende risiko, dvs. hvem har i realiteten adgang til at træffe beslutninger om håndtering af risikoen, se OECD's Transfer Pricing Guidelines (2010-udgaven) pkt. 9.22 - 9.28.

- Hvilken af parterne har økonomisk mulighed for at påtage sig risikoen, se OECD's Transfer Pricing Guidelines (2010-udgaven) pkt. 9.29 - 9.39. Det kan enten være ved selv at kunne afdække en risiko, hvis det bliver aktuelt, eller alternativt sikre at det ikke bliver nødvendigt (ved forsikring eller lignende).

Den samlede proces for at fastslå om risikofordelingen i en kontrolleret transaktion er armslængde, kan illustreres som vist i figuren nedenfor, se OECD's Transfer Pricing Guidelines (2010-udgaven) pkt. 9.33.

Ved vurderingen af hvem der har kontrol over en risiko forbundet med udførelsen af en aktivitet, er det ikke nødvendigvis afgørende, hvem der løbende udfører aktiviteten. En aktivitet kan outsources, uden at virksomheden samtidig giver risikoen for aktiviteten videre. Et eksempel kunne være en virksomhed, som outsourcer sin forskning, men bevarer risikoen for, at der ikke opnås resultater. Virksomheden definerer i dette tilfælde de overordnede rammer for forskningen og bestemmer, hvem der skal udføre forskningen. I dette tilfælde vil kontraktsenheden bære risikoen for at medarbejderne møder på arbejde, at der sker småuheld under forsøgene osv., eller at kontrakten opsiges. Disse risici vil som oftest være af mindre betydning, hvorfor det er virksomheden, som outsourcer, der har kontrol over risikoen. Se eksemplet i OECD's Transfer Pricing Guidelines (2010-udgaven) pkt. 9.26.

En vurdering af parternes fordeling af risici kan medføre, at parternes fastsættelse af priser skal justeres i overensstemmelse med fordelingen af risici. En vurdering af parternes fordeling af risici kan imidlertid også medføre, at SKAT må justere parternes fordeling af risici i overensstemmelse med OECD's Transfer Pricing Guidelines (2010-udgaven) pkt. 1.47-1.50. Først efter omfordelingen af risici justeres den fastsatte pris.

Ad c) Hvad er konsekvensen af risikofordelingen?

Hvis parternes risikofordeling er i overensstemmelse med armslængde-princippet, vil det have en række konsekvenser for den part (virksomhed), som har påtaget sig risikoen.

Virksomheden skal afholde alle omkostninger til håndtering af risikoen (administrativ styring) og/eller alle omkostninger til eliminering af risiko (forsikringspræmie, hedging mv.). Hvis risikoen bliver aktuel, skal virksomheden afholde alle omkostninger. Virksomheden skal også kompenseres for at påtage sig den/de pågældende risici gennem en højere forventet løbende aflønning.

Valg af prisfastsættelsesmetode kan indvirke på, men må ikke være styrende for, risikofordelingen i et kontrolleret miljø.

Et eksempel kan være den transaktionsbestemte nettoavancemetode (TNMM) med alle afholdte omkostninger som indikator for indtjeningen (PLI). Ved den anvendte metode vil den part, der er aflønnet med et fast tillæg til sine omkostninger, selvsagt have begrænset risici. Dette skyldes, at den part er sikret dækning for alle omkostninger og derfor ikke løber nogen risiko.

Det er dog vigtigt, at der forud for valg af metode, tages stilling til vurdering af fordeling af risici mellem parterne samt de øvrige sammenlignelighedsfaktorer. Valg af metode er således en konsekvens af den samlede sammenlignelighedsanalyse.

Valg af metode kan heller ikke afskære SKATs prøvelse af, om fordelingen af risici svarer til aflønningen. Fx kan SKAT ved valg af en Cost+ aflønning mellem parterne - som skitseret ovenfor - fortsat fastsætte en yderligere løbende aflønning for at påtage sig risikoen for opsigelse af kontrakten eller lægge til grund, at to uafhængige ville have fastsat et opsigelsesvarsel. Et andet alternativ kunne være at fastsætte en ekstra betaling for omkostningerne i forbindelse med opsigelse af kontrakten, jf. nærmere herom nedenfor i afsnit C.D.11.2.5.2.2.