Spørgsmål:

- Kan anvendelsen af naturgas på en gasmotor med tilkoblet generator og tilkoblet køle/varmepumpe anses for at være naturgas anvendt til el- og varmefremstilling på en stationærmotor i et kraftvarmeværk, jf. gasafgiftslovens § 1, stk. 3, 2. pkt.?

- Hvis "Nej" til spørgsmål 1, skal der så betales afgift efter § 1, stk. 3, 1. pkt., i gasafgiftsloven for hele den forbrugte mængde af naturgas?

- Hvis "Ja" til spørgsmål 2, skal der så betales elafgift af den producerede elektricitet, såfremt kapaciteten på motoren er større end 150 kW, og elektriciteten anvendes til egetforbrug?

- Hvis en elmotor driver en kompressor (gasmotor og generator er koblet fra) til drift af en køle/varmepumpe, kan der da ske tilbagebetaling af elafgiften for elektricitet anvendt til varmefremstilling efter elafgiftslovens § 11, stk. 3, 7. pkt.?

- Hvis en gasmotor, som via en aksel driver både en generator for fremstilling af elektricitet og en kompressor for fremstilling af varme/ køling, skal godtgøres afgift af gas, som kan henregnes til elfremstilling, jf. § 8, stk. 2, i gasafgiftsloven, skal effekten, som beregnes og udtages på akslen til kompressoren, i så fald tillægges varmeproduktionen (V-formel)?

- Hvis spørgsmål 5 besvares med et "Nej", skal effekten, som beregnes og udtages på akslen til kompressoren i så fald tillægges elfremstillingen (E-formel)?

- Vil afgiftsbetalingen efter spørgsmål 1 være den samme, hvis anlægget ikke har højeffektiv kraftvarme efter EU's direktiv om energieffektivitet?

Svar:

- Ja, se dog begrundelse

- Bortfalder

- Bortfalder

- Ja, se dog begrundelse

- Nej

- Nej

- Ja

Beskrivelse af de faktiske forhold

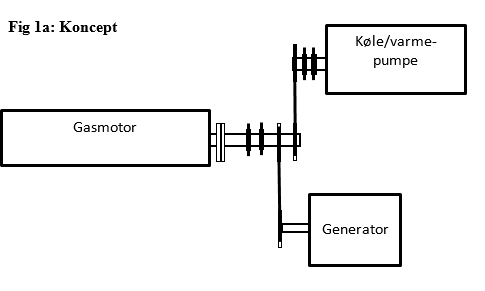

Der etableres et koncept, som vist i figur 1 herunder, hvor der på samme aksel er tilkoblet en gasmotor, evt. en elmotor (her frakobles generator og gasmotor), en generator og en kompressor i en køle-varmepumpe.

Størrelsen på de enkelte elementer i forhold til hinanden kan variere afhængigt af de svar, der gives på spørgsmålene i denne anmodning, idet det er sigtet at opstillingen lever op til kravene om højeffektiv kraftvarme som følge af EU's direktiv om energieffektivitet, samt at konstruktionen får en meget høj samlet effektivitet. Den varme, der produceres i varmepumpen ud over den energimængde, der tilføres via akseleffekten og fra motorens udstødning, vil komme fra vedvarende energikilder, dvs. fra f.eks. luft eller grundvand, og det antages ikke at være varme fra proceskilder.

Det er ikke sikkert, at anlægget fra begyndelsen vil blive forsynet med en elmotor, men anlægget forberedes hertil. Viser det sig, at rammevilkår for drift af varmepumpen med elmotor forbedres i forhold til nuværende, kan en eftermontering af elmotor ikke udelukkes.

Projektets berettigelse ligger i, at der kan fremstilles varme med en relativ lav varmepris, idet teknologierne samlet set ligner en naturgaskedel med en varmevirkningsgrad på mellem 200 og 300 % afhængig af den vedvarende varmekildes beskaffenhed. Den lave varmepris skyldes høj effektivitet. Det er ikke afgiftsmæssige fordele sammenlignet med hverken en traditionel naturgaskedel eller for den sags skyld en eldrevet varmepumpe, der medfører incitamentet. Fordelene ligger i, at naturgas samlet set er billigere end elektricitet.

Akseleffekten og måling

Akseleffekten (energi pr. tidsenhed) kan ikke måles, men beregnes. Med viden om moment (kraft) og omdrejninger (kan måles) kan den samlede akseleffekt beregnes.

Akseleffekten til generatoren kan beregnes, da elproduktionen kan måles, og generatorens effektivitet kendes (er angivet af producenten).

Akseleffekten til varmepumpe kan herefter beregnes som residual ved at fratrække effekten til generatoren fra den samlede effekt på akslen.

Herefter opsummeres akseleffekterne, fx over en måned, så den samlede energi til varmepumpen beregnes som den samlede energi, der overføres via akslen, fraregnet energimængden, som er anvendt til fremstilling af elektricitet på generatoren.

Opgørelse af akseleffekten vil som beskrevet være baseret på beregninger, og der vil være usikkerheder. F.eks. kendes tab i transmission ikke. Ved høje krav til måledata bliver det omstændeligt og måske umuligt at efterleve målekrav.

Spørgers opfattelse og begrundelse

Spørgsmål 1:

Det samlede anlæg producerer både elektricitet og varme. Varmen produceres via køling af motoren og veksling af udstødningen samt indirekte via køle/varmepumpen, som opsamler vedvarende energi.

Da konfigurationen medfører, at motorenergien udtages via varmeudnyttelse, elproduktion og akseleffekt til køle/varmepumpen, kan der være tvivl om, hvorvidt der er tale om en motorbaseret kraftvarmeenhed, et motoranlæg (ikke kraftvarme) eller et varmeproducerende anlæg (kedel).

Anlæggets udnyttelse af motorenergi via akseleffekt, som driver køle/varmepumpen, svarer ikke til normal kraftvarmedefinition. Ses anlægget samlet udefra, produceres der både varme og elektricitet. Derfor bør svaret på spørgsmål 1 være et "Ja".

Spørgsmål 2

Hvis svaret på spørgsmål 1 er et "Nej", så har tidligere svar fra SKAT indikeret, at der skal betales naturgasafgift, jf. § 1 stk. 3, 1. pkt. (motordrift). Uanset, at der produceres elektricitet på anlægget, må følgen på "Nej" i spørgsmål 1 være, at der skal betales afgift jf. §1 stk. 3, 1. pkt., af hele den forbrugte naturgasmængde i anlægget, dvs. spørgsmålet bør besvares med "Ja".

Spørgsmål 3

Afgiftslovgivningen er således indrettet, at der normalt søges undgået, at forbruget dobbeltbeskattes. Det giver bl.a. sig udtryk i, at der ved kraftvarmeproduktion med naturgas ikke betales afgift af den mængde brændsel, der anvendes til elproduktion, når den producerede elektricitet pålægges afgifter.

Der kan derfor opstå tvivl om, hvorvidt der skal betales elafgift af den producerede elektricitet, idet der som følge af et "Ja" i spørgsmål 2 allerede er betalt afgift af det naturgasforbrug, der er medgået til elproduktionen, altså en dobbeltbeskatning, hvis spørgsmålet besvares med et "Ja".

Konsekvensen af et "Ja" i spørgsmål 2 må derfor være, at der må svares "Nej" til spørgsmål 3.

Spørgsmål 4

Spørgsmål 4 stilles primært som følge af, at elmotoren monteres i en opstilling, hvor der kan være både gasmotor, generator og kompressor. Spørger kan ikke se nogen lovmæssige forhindringer, som kan medføre, at denne elmotor ikke kan drive kompressoren (gasmotor og generator koblet fra) og få tilbagebetalt afgift af elforbrug til køle/varmefremstilling på 50,2 øre/kWh (2016-sats) jf. elafgiftslovens § 11, stk. 3, 7. pkt. Spørgsmålet stilles for en sikkerheds skyld, og bør besvares med et "Ja".

Spørgsmål 5

Spørgsmålet stilles, såfremt SKAT anser opstillingen som en kraftvarmeenhed efter gasafgiftslovens § 1, stk. 3, 2. pkt., hvilket medfører, at der tages stilling til, hvordan fordelingsreglerne i gasafgiftslovens § 8, stk. 2, finder anvendelse. § 8, stk. 2, tager udgangspunkt i den indfyrede gas og enten den fremstillede varme og/eller elektricitet.

Da loven ikke tager højde for, at en motor kan producere både varme, elektricitet samt mekanisk energi via en aksel, som driver en kompressor, er der behov for at få afklaret, om den energi, der afsættes via akslen i kompressoren, skal indregnes som varmeenergi, dvs. om denne energi skal tillægges varmeproduktion. Da kompressoren producerer varme/køling antages det, at energien på akslen bliver til varmeenergi, hvorfor spørgsmålet bør besvares med et "Ja".

At fastlægge akseleffekten er som beskrevet under de faktiske forhold en omstændelig og usikker opgørelse, hvorfor det foretrækkes at tage udgangspunkt i den fremstillede elektricitet (E-formlen). Ved E-formlen skal gasforbrug og elproduktion kendes. Disse værdier kendes meget præcist og uden usikkerheder.

Kunne spørger vælge selv, ville en V-formel være ud fra et økonomisk perspektiv være at foretrække, men med høje krav til måledata bliver det for omstændeligt og måske umuligt at efterleve.

Spørgsmål 6

Da loven ikke tager højde for, at en motor kan producere både varme, elektricitet samt mekanisk energi via en aksel, som driver en kompressor, er der behov for at få afklaret, om den energi, der afsættes via akslen i kompressoren, skal indregnes som elenergi, dvs. om denne energi skal tillægges elproduktion. Akselenergien vil i et normalt kraftvarmeenhed blive anvendt til elektricitet, hvorfor der kan argumenteres for, at akselenergien skal tillægges elektricitetsproduktionen. Men da kompressoren producerer varme/køling antages det, at energien på akslen bliver til varmeenergi, hvorfor spørgsmålet bør besvares med et "Nej".

Spørgsmål 7

Hvis afgiftsgodtgørelsen for brændsler efter fordelingsreglerne i § 8, stk. 2, anses for at være støtte til højeffektiv kraftvarme, ønskes det belyst, om der er en betingelse for, at godtgørelsen kan gives, at kraftvarmeproduktionen er højeffektiv, jf. EU's direktiv om højeffektiv kraftvarme.

Da fordelingsreglerne i § 8, stk. 2, anvendes til at bestemme, hvor stor andel af brændslerne, der tilhører henholdsvis varmeproduktionen og elektricitetsproduktionen for at undgå dobbeltbeskatning af brændsel til elektricitet og elektriciteten i sig selv, mener spørger, at svaret bør være et "Nej". Fordelingsreglerne i § 8, stk. 2, er en beregningsmetode og ikke en metode, som udløser statsstøtte.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at brugen af naturgas på en gasmotor med tilkoblet generator og tilkoblet køle/varmepumpe, kan anses for at være naturgas anvendt til el- og varmefremstilling på en stationær motor i et kraftvarmeværk, jf. gasafgiftslovens § 1, stk. 3, 2. pkt.

Begrundelse

Efter gasafgiftslovens § 1, stk. 1, skal der betales afgift af naturgas, som forbruges her i landet.

Naturgas, der anvendes som motorbrændstof, er pålagt en højere afgift end anden anvendelse af naturgas, jf. gasafgiftslovens § 1, stk. 3, 1. pkt. og § 1, stk. 2. Naturgas, der anvendes til elektricitet- og varmefremstilling på stationære motorer i kraftvarmeværker, er pålagt en lavere afgift, jf. § 1, stk. 3, 2. pkt. og § 1, stk. 2.

Spørgers anlæg

På spørgers anlæg kan der fremstilles elektricitet på en generator. Ved drift af generatoren er der samtidig varmefremstilling på gasmotoren. Denne del af spørgers anlæg er traditionel kraftvarmefremstilling på en gasmotor, hvor der som følge af elfremstillingen også sker en samtidig varmeproduktion.

Samtidig kan gasmotorens aksel trække en køle/varmepumpe, hvor driften af køle/varmepumpen også medfører varmefremstilling via gasmotoren. Her er der ikke tale om kraftvarmefremstilling, da varmefremstillingen på kølevarmepumpen sker uden samproduktion af elektricitet. Dvs. at dele af varmen fra motoren vedrører kraftvarmefremstilling, og dele af varmen vedrører driften af en køle/varmepumpe.

Køle/varmepumpe og generator kan køre samtidigt eller uafhængigt af hinanden.

Brændsler til elfremstilling

Der er afgiftsfritagelse eller -godtgørelse for naturgas, der medgår til fremstilling af elektricitet på kraft-varme-værker, når der skal betales afgift af elektriciteten efter lov om afgift af elektricitet, jf. gasafgiftslovens § 8, stk. 2, 1. pkt. Herved undgås en dobbeltbeskatning af elektricitet.

Når elektricitet og varme produceres i kombination, opstår der et afgiftsteknisk problem med fordelingen af henholdsvis brændsel til elfremstilling og varmeproduktionen. Gasafgiftslovens § 8, stk. 2, bestemmer, hvordan brændslerne skal fordeles ved kraftvarmefremstilling.

Der kan vælges i mellem 2 metoder til fordeling af brændslerne til henholdsvis elfremstilling og varmefremstilling:

- Andelen til fremstilling af elektricitet ved kraft-varme-produktion beregnes som det samlede forbrug af varer fratrukket varmeproduktionen divideret med 1,2, idet der dog højst kan opnås friholdelse for afgift svarende til elektricitetsproduktionen divideret med 0,35 (V-formlen), eller

- som forholdet mellem på den ene side energiindholdet i den fremstillede mængde elektricitet divideret med 0,67 og på den anden side det totale energiindhold i de indfyrede brændsler (E-formlen).

Dvs. der kan tages udgangspunkt i enten varmeproduktionen (V-formlen) eller elproduktionen (E-formlen).

Imidlertid omfatter fordelingsreglerne for varer anvendt til elfremstilling i gasafgiftslovens § 8, stk. 2, alene fremstillingen af elektricitet i kraftvarmeværker, og ikke situationen, hvor gasmotoren også driver en varmepumpe.

Fordeling af brændsler til el- og varmefremstilling på spørgers anlæg

Gasforbrug i motorer til drift af en køle/varmepumpe er pålagt den samme høje afgiftssats som anden motordrift, jf. gasafgiftslovens § 1, stk. 3, 1. pkt.

Gasforbrug i stationære motorer til el- og varmefremstilling på kraftvarmeværker kan pålægges en lavere afgift, jf. gasafgiftslovens § 1, stk. 3, 2. pkt.

En fordeling af gas anvendt til henholdsvis kraftvarmefremstilling og anden varmefremstilling kan efter det oplyste ikke ske ved direkte måling. En fordeling med udgangspunkt i beregning af akseleffekten er som anført af spørger omstændelig, usikker og kan vise sig umulig at efterleve ved krav til måledata.

Da loven ikke indeholder regler, der gør det muligt at opdele forbruget på henholdsvis den del, der fungerer som stationært kraftvarmeanlæg og den del, der fungerer som drift af en køle/varmepumpe, og da anlægget samlet set producerer både elektricitet og varme, indstiller SKAT, at spørgsmålet skal besvares med et "Ja".

SKAT forudsætter ved besvarelsen, at anlægget kan producere en reel mængde elektricitet i forhold til det samlede gasforbrug. Det forudsættes også, at der fremstilles elektricitet i opgørelsesperioden. Endvidere køler varmepumpen ikke procesluft.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "Ja, se dog begrundelse".

Spørgsmål 2

Spørger ønsker svar på, at såfremt spørgsmål 1 besvares med et "Nej", hvorvidt der skal betales afgift efter gasafgiftslovens § 1, stk. 3, 1. pkt., for hele den brugte mængde naturgas.

Indstilling

Spørgsmålet bortfalder, se svaret til spørgsmål nr. 1.

Spørgsmål 3

Spørger ønsker svar på, at såfremt spørgsmål 2 besvares med et "Ja", hvorvidt der skal betales elafgift af den producerede elektricitet, såfremt kapaciteten på motoren er større end 150 kW, og elektriciteten anvendes til eget forbrug.

Indstilling

Spørgsmålet bortfalder, se svaret til spørgsmål nr. 2.

Spørgsmål 4

Det ønsket bekræftet, at hvis spørger anvender elektricitet fra elnettet til drift af en motor, hvor motoren driver en aksel, som trækker en køle/varmepumpe, da godtgøres afgiften delvist efter elafgiftslovens § 11, stk. 3, 7. pkt.

Begrundelse

Momsregistrerede virksomheder kan få delvis godtgørelse af elafgiften for forbrug af elektricitet anvendt til rumvarme, varmt brugsvand og komfortkøling, jf. elafgiftslovens § 11, stk. 3, 7. pkt. Godtgørelsen af afgift kan højest gælde i samme omfang, som virksomheden har fradragsret for indgående moms vedrørende elektriciteten. Ordningen gælder for momsregistrerede varmeværkers varmefremstilling på basis af el. Ordningen gælder generelt ikke for elforbrug, hvis der opnås godtgørelse af afgift for elforbruget efter andre ordninger i elafgiftsloven, fx elpatronordningen.

Tilbagebetalingen af elafgift efter ovenstående udgør 49,8 øre/kWh (2015 niveau). I 2017 tilbagebetales 50,5 øre/kWh.

Spørger anvender elektricitet i en varmepumpe. Det er SKATs vurdering, at spørger er berettiget til delvis godtgørelse af elafgiften, når elektriciteten anvendes i en varmepumpe.

Indstilling

SKAT indstiller, at spørgsmål 4 besvares med "Ja, se dog begrundelse".

Spørgsmål 5

Det ønsket bekræftet, at akseleffekten fra akslen til varmepumpen medregnes til varmeproduktionen ved beregning af andelen af gas, som kan henregnes til elfremstillingen, hvis beregningen af andelen af gas, sker ved brug af den såkaldte V-formel i gasafgiftslovens § 8, stk. 2, 2. pkt.

Begrundelse

Da spørgers anlæg afgiftsmæssigt kan anses for at være et kraftvarmeanlæg, jf. spørgsmål 1, er mængden af gas, som er anvendt til fremstilling af elektricitet, fritaget for afgift efter gasafgiftslovens § 8, stk. 2, når der skal betales afgift af den fremstillede elektricitet efter elafgiftsloven. Andelen af gas, som er anvendt til fremstilling af elektricitet, beregnes ved brug af fordelingsreglerne i gasafgiftslovens § 8, stk. 2, 2. pkt.

Der kan vælges imellem henholdsvis V-formlen, som tager udgangspunkt i varmefremstilling, og E-formlen, som tager udgangspunkt i den fremstillede elektricitet. Se begrundelsen til spørgsmål 1.

Spørgers anlæg fremstiller elektricitet ved brug af gas, og varme ved brug af gas og ved udnyttelse af varme i luft. Da det ikke er muligt at bestemme mængden af varme fremstillet ved gas, jf. begrundelsen til spørgsmål 1, er det SKATs vurdering, at V-formlen ikke kan anvendes, men at alene E-formlen, som tager udgangspunkt i den fremstillede elektricitet, i praksis kan anvendes.

Indstilling

SKAT indstiller, at spørgsmål 5 besvares med "Nej".

Spørgsmål 6

Der ønskes svar på, om akseleffekten fra akslen til varmepumpen skal medregnes til elfremstillingen ved beregning af andelen af gas, som kan henregnes til elfremstillingen, hvis beregningen af andelen af gas sker ved brug af den såkaldte E-formel i gasafgiftslovens § 8, stk. 2, 2. pkt.

Begrundelse

Det er SKATs vurdering, at fordelingen af gas til henholdsvis elfremstilling og til varmefremstilling alene kan ske ved brug af E-formlen, jf. begrundelsen til spørgsmål 5.

Akseleffekten fra akslen til varmepumpen kan ikke måles, men kan alene muligvis beregnes med usikkerhed og ved brug af bl.a. generatorens virkningsgrad, jf. begrundelsen til spørgsmål 1, hvorfor akseleffekten fra akslen til varmepumpen efter SKATs vurdering ikke kan opgøres til brug ved en fordeling. Endvidere anvendes varmepumpen til fremstilling af varme og ikke elektricitet.

Indstilling

SKAT indstiller, at spørgsmål 6 besvares med "Nej".

Spørgsmål 7

Det ønsket bekræftet, at den afgiftsmæssige behandling af anlægget, jf. spørgsmål 1, er den samme, hvis spørgers anlæg ikke har højeffektiv kraftvarmeproduktion efter EU's direktiv om energieffektivitet, som forudsat ved besvarelsen af spørgsmål 1.

Begrundelse

EU's direktiv om energieffektivitet er ikke implementeret i afgiftslovgivningen.

Efter gasafgiftslovens § 1, stk. 3, 2. pkt., pålægges naturgas, som anvendes til el- og varmefremstilling på en stationærmotor i et kraftvarmeværk, en lavere afgift efter gasafgiftsloven end anden motordrift.

Afgiftslovgivningen har ikke krav til et anlægs effektivitet i forhold til, hvorvidt der er tale om et kraftvarmeværk eller ej, hvorfor spørgsmålet skal besvares med et "Ja".

Indstilling

SKAT indstiller, at spørgsmål 7 besvares med "Ja".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.

Lovgrundlag, forarbejder og praksis

Spørgsmål 1

Lovgrundlag

Gasafgiftslovens § 1, stk. 1-3:

"Der betales afgift til statskassen af naturgas og bygas, der forbruges her i landet. (...)

Stk. 2. Afgiften udgør for naturgas og bygas med en nedre brændværdi på 39,6 megajoule (MJ) pr. normal m3 (Nm3) 215,8 øre pr. Nm3 (2015-niveau), der reguleres efter § 32 a i lov om energiafgift af mineralolieprodukter m.v. (...).

Stk. 3. For afgiftspligtig gas, der anvendes eller er bestemt til anvendelse som motorbrændstof, udgør afgiften dog 297,6 øre pr. Nm3 gas, der reguleres efter § 32 a i lov om mineralolieprodukter m.v. med en nedre brændværdi på 39,6 megajoule (MJ) (2015-niveau). Af gas, der anvendes til elektricitets- og varmefremstilling på stationære motorer i kraftvarmeværker, betales der afgift efter stk. 2.(...)"

Gasafgiftslovens § 8, stk. 2:

"Der ydes afgiftsfritagelse eller -godtgørelse af varer, der medgår til fremstilling af elektricitet i kraftværker og kraftvarmeværker omfattet af bilag 1 og i andre kraftværker og kraftvarmeværker, når der skal betales afgift efter lov om afgift af elektricitet. Andelen af varer til fremstilling af elektricitet ved kraftvarme-produktion beregnes enten som det samlede forbrug af varer fratrukket kraft-varme-produktionen divideret med 1,2, idet der dog højst kan opnås friholdelse for afgift efter denne lov svarende til elektricitetsproduktionen divideret med 0,35, eller som forholdet mellem på den ene side energiindholdet i den fremstillede mængde elektricitet divideret med 0,67 og på den anden side det totale energiindhold i de indfyrede brændsler. Den metode, som virksomhederne vælger, skal benyttes i hele kalenderåret. (...)."

Elafgiftslovens § 1:

Efter bestemmelserne i denne lov svares en afgift til statskassen af elektricitet, der forbruges her i landet.

Elafgiftslovens § 2, stk. 1 og 2

Undtaget fra afgiften er elektricitet, som:

- fremstilles på produktionsanlæg, hvis kapacitet er mindre end 150 kW,

- fremstilles og forbruges i tog, skibe, luftfartøjer eller andre transportmidler,

- fremstilles på elproduktionsanlæg ved anvendelse af vedvarende energikilder i form af vindkraft, vandkraft, biogas, biomasse, solenergi, bølge- og tidevandsenergi og geotermisk varme, og som direkte forbruges af elproducenten eller af en lejer i en udlejningsejendom, når anlægget er placeret i forbindelse med udlejningsejendommen og den udlejede ejendom udlejes af elproducenten,

- fremstilles på nødstrømsanlæg i tilfælde, hvor den normale elektricitetsforsyning svigter.

Stk. 2. Uanset bestemmelsen i stk. 1, litra a, bestemmer told- og skatteforvaltningen efter anmodning, at elektricitet, der enten fremstilles på anlæg med en kapacitet på mellem 50 kW og 150 kW, og som har en årlig produktion på mere end 50.000 kWh, eller på stationære anlæg med en kontinuerlig fremstilling af elektricitet, er omfattet af afgiftspligten efter denne lov, når afgiften af den fremstillede elektricitet er helt eller delvis tilbagebetalingsberettiget efter § 11."

Forarbejder

Ved lov nr. 419/1995 om afgift af naturgas og bygas, fik § 1, stk. 3, følgende ordlyd:

Stk. 3. For afgiftspligtig gas, der anvendes eller er bestemt til anvendelse som motorbrændstof, udgør afgiften dog 231 øre pr. Nm³ gas med en nedre brændværdi på 39,6 MJ. Af gas, der anvendes til varmefremstilling på stationære motorer i kraftvarmeværker, betales der afgift efter stk. 2.

Af bemærkninger til de enkelte bestemmelser fremgår:

"Til § 8

(...) Desuden foreslås det, at gas, der anvendes til fremstilling af elektricitet i kraftværker og kraftvarmeværker, fritages for afgift, når der skal betales elafgift af den fremstillede elektricitet. Den foreslåede fritagelse svarer til fritagelser i mineralolieafgiftsloven og kulafgiftsloven. Som i det samtidigt hermed fremsatte forslag om ændring af bl.a. mineralolieafgiftsloven foreslås det, at der fastsættes en regel for fordelingen af brændselforbruget mellem varme og elproduktion i decentrale og industrielle kraftvarmeværker direkte i loven. Brændsel til elfremstilling er fritaget for afgift, hvilket modsvares af, at der betales afgift af elektriciteten. Brændsel til varmefremstillingen er derimod afgiftsbelagt. De foreslåede regler sikrer, at der sker en rimelig fordeling af den del af brændslet, som henregnes til henholdsvis el- og varmefremstilling. De decentrale og industrielle kraftvarmeværker kan efter forslaget vælge mellem to principper:

- En fordeling af brændslet til henholdsvis varme- og elproduktion i forhold til de faktisk fremstillede mængder.

- En fordeling, der baseres på den fremstillede mængde elektricitet.

Model a) vil give den mest retvisende fordeling, men kræver måling af såvel den fremstillede mængde el som varme. Model b) foreslås udformet som et simplere alternativ, men med en omregningsfaktor så høj, at den kun er attraktiv, hvis måleomkostningerne er relativt høje. For de centrale kraftvarmeværker foreslås en fordelingsregel svarende til den hidtidige regel i mineralolieafgiftsloven og kulafgiftsloven."

Spørgsmål 4

Lovgrundlag

Elafgiftslovens § 11, stk. 3

" Tilbagebetalingen kan ikke finde sted for afgiftspligtig elektricitet og varme, som forbruges i vandvarmere, varmepumper til opvarmning af brugsvand, elektriske radiatorer, strålevarmeanlæg, varmeblæsere, konvektionsovne, varmepumper og lignende anlæg, der anvendes til fremstilling af rumvarme, herunder varme, som leveres fra virksomheden. Undtaget er dog forbrug af elektricitet i rumvarmeaggregater, der midlertidigt placeres i et lokale for at dække et kortvarigt rumvarmebehov. Endvidere ydes der ikke tilbagebetaling af afgiften af elektricitet og varme, der direkte eller indirekte anvendes til fremstilling af kulde, som leveres fra virksomheden. Tilbagebetaling kan heller ikke finde sted for elektricitet og varme, der direkte eller indirekte anvendes til fremstilling af kulde, eller af kulde leveret til virksomheden til køling af rum, hvor kølingen sker af komfortmæssige hensyn. Tilbagebetaling kan heller ikke finde sted for elektricitet, der er medgået til fremstilling af varme, som er leveret til virksomheden, og som virksomheden forbruger som rumvarme eller varmt vand eller leverer til andre. Der ydes dog tilbagebetaling for afgiften af varme, der forbruges i lukkede anlæg til fremstilling eller forarbejdning af varer, og som indirekte bidrager til rumopvarmning, såfremt højst 10 pct. af den energi, der er forbrugt i anlægget, bidrager til rumopvarmning. For afgiftspligtig elektricitet til formål, som er nævnt i 1., 3. eller 4. pkt., ydes dog tilbagebetaling af afgift nævnt i § 6, stk. 1, 2. pkt., med 49,8 øre pr. kWh (2015-niveau), herunder for ydelser omfattet af stk. 2. For modtagelse af leverancer, som er baseret på elektricitet, finder 7. pkt. ikke anvendelse. 7. pkt. finder heller ikke anvendelse for elforbrug, for hvilket der sker tilbagebetaling af afgift efter denne lovs øvrige regler. I perioden 2012-2014 ydes tilbagebetaling efter 7. pkt. med de satser, som fremgår af bilag 3 a. Satsen for tilbagebetaling, som er nævnt i 7. pkt., reguleres efter § 32 a i lov om energiafgift af mineralolieprodukter m.v."

Spørgsmål 5, 6 og 7

Lovgrundlag

Se spørgsmål 1.